Каждый акционер или участник общества хочет получать доход от владения акциями (долями) – свои дивиденды. Чтобы выплатить дивиденды, компания должна сделать ряд действий. Так, юристы оформляют решение о выплате дивидендов, проверяют, соблюдены ли все условия для этого. Бухгалтеры проводят начисление, удержание всех необходимых налогов и выплату. Как это все происходит, Вы сможете узнать в нашей статье.

Условия для выплаты дивидендов

Акционерное общество или ООО вправе выплатить дивиденды, только если на момент выплаты нет ограничений, предусмотренных законом (п. 4 ст. 43 Закона об АО, п. 2 ст. 29 Закона об ООО).

Условия выплаты дивидендов:

1) принято решение о выплате дивидендов в соответствии с очередностью их объявления (п. 3 ст. 42, п. п. 2, 3 ст. 43 Закона об АО, п. п. 1, 2 ст. 28 Закона об ООО);

2) нет ограничений на выплату дивидендов, а именно (п. 4 ст. 43 Закона об АО, п. 2 ст. 29 Закона об ООО):

- общество не отвечает признакам несостоятельности (банкротства) или они не появятся у общества в результате их выплаты;

- стоимость чистых активов общества больше уставного капитала и резервного фонда (при его наличии) и не станет меньше их размера в результате выплаты.

Кроме того, при наличии в АО совета директоров обязательно должны быть рекомендации совета директоров по размеру дивидендов (п. 4 ст. 42, п. 1 ст. 64 Закона об АО). В уставе ООО такие рекомендации могут включаться по аналогии.

Также законами могут быть предусмотрены и иные условия. Например, банк со дня получения требования Банка России об осуществлении мер по финансовому оздоровлению кредитной организации, содержащего основания его направления, до дня получения разрешения не вправе принимать решения о распределении прибыли (выплате дивидендов), а также распределять прибыль (выплачивать дивиденды), если это приведет к нарушению обязательных нормативов, установленных Банком России (ст. 72 Закона о Банке России).

После того как указанные обстоятельства отпадут (прекратятся), общество обязано выплатить дивиденды (п. 4 ст. 43 Закона об АО, п. 2 ст. 29 Закона об ООО).

Периодичность выплаты дивидендов

Распределять прибыль общества на дивиденды можно ежеквартально, раз в полгода или раз в год, если нет ограничений на выплату (п. 1 ст. 42 Закона об АО, п. 1 ст. 28, п. 2 ст. 29 Закона об ООО).

В какой срок с момента принятия решения нужно выплатить дивиденды в ООО

Выплатить дивиденды нужно в срок, установленный уставом ООО или решением об их выплате. Данный срок не может быть более 60 дней с момента принятия решения (п. 3 ст. 28 Закона об ООО).

Учтите, если в уставе нет срока выплаты дивидендов и при принятии решения он не был установлен, то выплатить их нужно в течение 60 дней (п. 3 ст. 28 Закона об ООО).

Когда должны быть выплачены дивиденды в АО

Большинству акционеров дивиденды нужно выплатить в течение 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов. Эта дата указывается в решении о выплате дивидендов. В течение 10 рабочих дней с этой же даты выплатить дивиденды нужно по тем акциям, которые находятся у номинального держателя или доверительного управляющего, являющегося профессиональным участником рынка ценных бумаг (п. п. 3, 6 ст. 42 Закона об АО).

При этом дата, на которую определяются лица, имеющие право на получение дивидендов, может быть в промежутке от 10 до 20 дней с даты принятия решения о выплате (объявлении) дивидендов (п. 5 ст. 42 Закона об АО).

Налоговый учет дивидендов

При выплате юрлицам

Налог на прибыль исчислите и удержите при выплате дивидендов. С начисленных, но не выплаченных дивидендов налог не удерживайте (ст. 275 НК РФ).

Ставка налога с дивидендов - 13%. Но есть и ставка 0% - по дивидендам, которые вы платите материнской компании. На день принятия решения о выплате дивидендов она должна владеть как минимум 50% в уставном капитале вашей фирмы не менее 365 дней подряд (ст. 284 НК РФ).

Если ваша компания сама не получает дивиденды, налоговая база - вся сумма, причитающаяся участнику. Так, со 100 000 руб. начисленных дивидендов налог по ставке 13% - 13 000 руб.

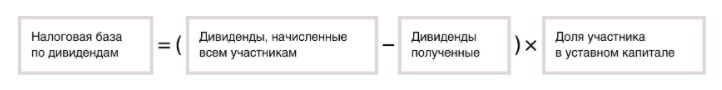

Если вы получаете дивиденды от других компаний, налоговую базу для каждого участника считайте так (п. 5 ст. 275 НК РФ):

При расчете можно учесть дивиденды, полученные как в текущем, так и в предыдущем году. Главное - чтобы они не были учтены при предыдущих выплатах и облагались по ставке 13%. Дивиденды, облагаемые по ставке 0%, учесть нельзя (Письмо ФНС от 21.02.2020 N БС-4-11/3063@).

Для промежуточных дивидендов никаких особенностей нет. Считать выплаты и налог нарастающим итогом не надо.

В системе КонсультантПлюс я нашла пример расчета налога на прибыль с дивидендов.

Срок уплаты налога на прибыль с дивидендов - не позднее дня, следующего за днем выплаты (ст. 287 НК РФ).

При выплате физлицам

НДФЛ исчислите и удержите при выплате дивидендов. С начисленных, но не выплаченных дивидендов налог не удерживайте (ст. 214 НК РФ).

Ставка НДФЛ с дивидендов - 13%, а с суммы, превышающей 5 млн руб. с начала года, - 15%.

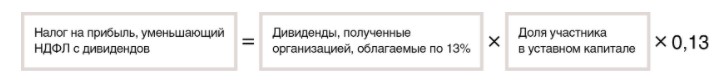

Если вы получаете дивиденды от других компаний, уменьшите исчисленный НДФЛ на удержанный с этих дивидендов налог на прибыль (ст. 214 НК РФ).

При расчете можно учесть дивиденды, полученные как в текущем, так и в предыдущем году, если они не были учтены при предыдущих выплатах. Если таких дивидендов больше, чем тех, что вы собираетесь выплатить сами, НДФЛ можно уменьшить максимум на 13% от дивидендов, причитающихся участнику.

Для промежуточных дивидендов никаких особенностей нет.

Срок уплаты НДФЛ с дивидендов ООО - не позднее дня, следующего за днем выплаты (ст. 226 НК РФ).

Пояснение по заполнению платежного поручения на уплату налога на прибыль при выплате дивидендов можно посмотреть по ссылке.

Страховые взносы на дивиденды не начисляйте.

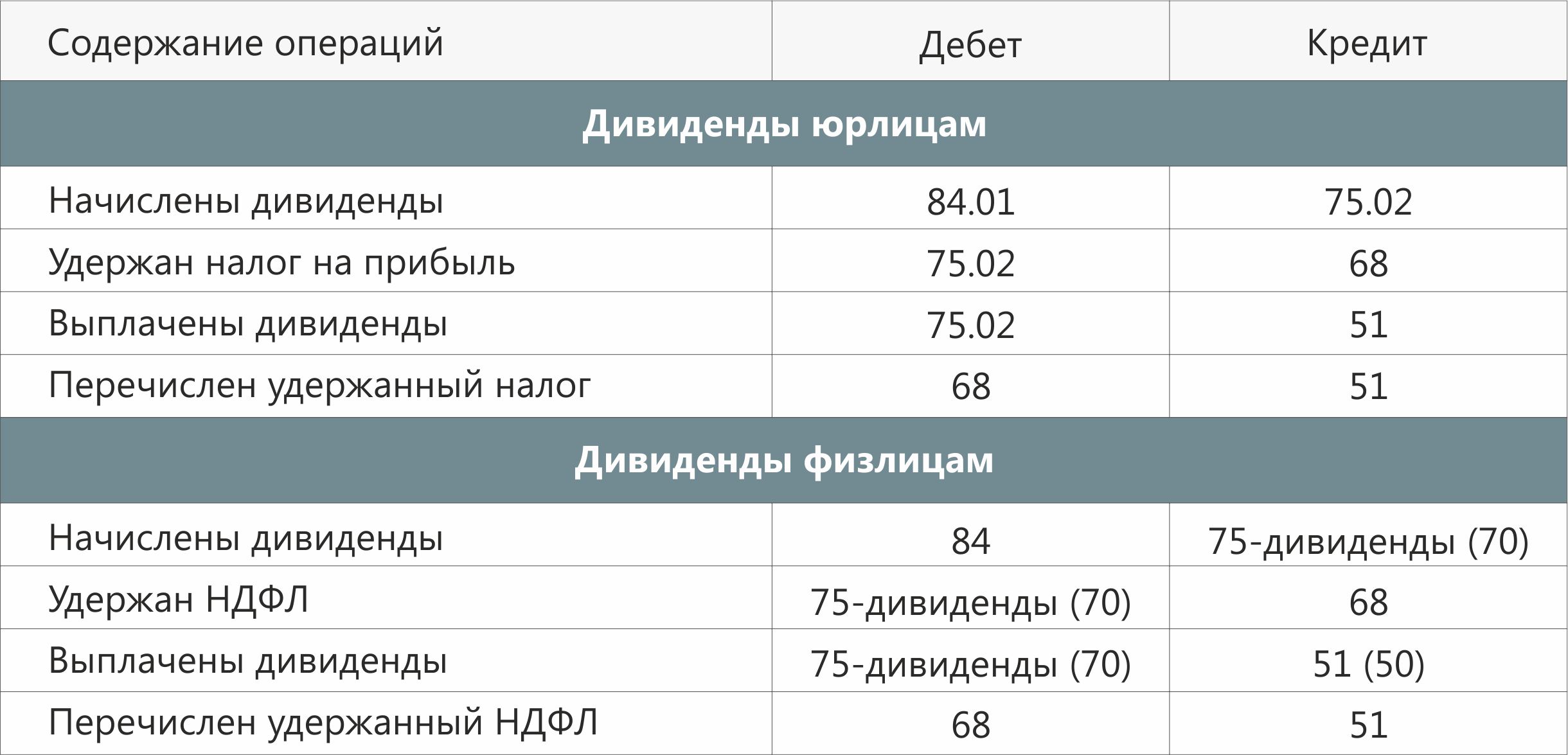

Бухучет дивидендов

Проводки по начислению и выплате дивидендов указаны в таблице.

Этот обзор я написала на основе документов и консультаций из КонсультантПлюс. Если у вас остались вопросы, вы можете открыть бесплатный двухдневный доступ к системе (для организаций Крыма и Севастополя).

Как рассчитать НДФЛ с дивидендов с зачетом налога на прибыль, можно понять по примеру из справочно-правовой системы КонсультантПлюс.

Что еще вы бы хотели узнать о дивидендах?